เทรดตลาดหุ้นด้วยค่าคอมมิชชัน 0%

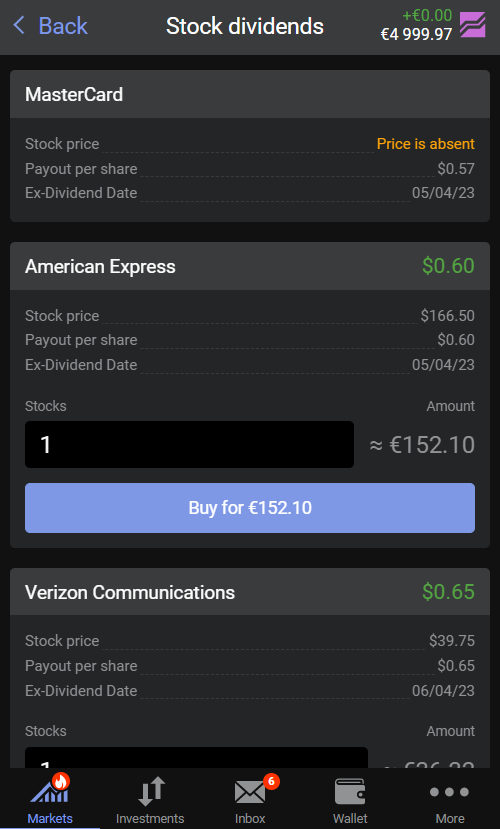

วิธีรับเงินปันผล

ผลการลงทุนในหุ้นของบริษัทจะขึ้นอยู่กับหลายปัจจัย แต่มีเงินปันผลเฉพาะที่คุณสามารถรับได้!

เรียนรู้เพิ่มเติมสิ่งที่คุณได้รับเมื่อเพิ่มเงินไปยังบัญชี Libertex ของคุณ

หุ้นของ Apple, Tesla, Starbucks หรือบริษัทอื่น ๆ

$10 เพื่อใช้ซื้อคริปโตเคอร์เรนซี

คุณสมบัติของแพลตฟอร์มเทรด Libertex

เทรดได้แบบคล่องตัว ช่วยให้สามารถลงทุนในหุ้นเริ่มต้นเพียงแค่ $50

0% สำหรับการเทรดบนบัญชีการลงทุน

สร้างพอร์ตโฟลิโอที่มีการจ่ายเงินปันผลอย่างยั่งยืนด้วยพอร์ตการลงทุน Libertex

คำถามที่พบบ่อย

ตราสารทางการเงินคืออะไร

คุณเคยสงสัยหรือไม่ว่าตราสารทางการเงินคืออะไร เราจะอธิบายว่าคืออะไรและทำงานอย่างไร นักลงทุนและผู้ที่ต้องการออมเงินใช้ตราสารทางการเงินในการทำธุรกรรมแต่ละวัน ตั้งแต่ตราสารทุนไปจนถึงอนุพันธ์

แล้วตราสารทางการเงินคืออะไร เหล่านี้คือเอกสารหรือสัญญาที่แสดงความเป็นเจ้าของตัวสินทรัพย์ ความเป็นเจ้าของเกิดขึ้นเมื่อมีสองฝ่ายที่ทำการแลกเปลี่ยน หรือซื้อ/ขายสินทรัพย์ผ่านสัญญาดิจิทัลหรือสัญญาเอกสาร

การจัดประเภท: หลักหรืออนุพันธ์

ตราสารทางการเงินถูกจัดประเภทตามลักษณะว่าเป็นสินทรัพย์หลักหรืออนุพันธ์ สินทรัพย์หลักมีความโดดเด่นเนื่องจากคุณเป็นเจ้าของตัวสินทรัพย์จริง สินทรัพย์ประเภทนี้ประกอบไปด้วย ตราสารทุน สกุลเงิน คริปโตเคอร์เรนซี และกองทุนรวมดัชนี และพันธบัตร

ในทางกลับกัน อนุพันธ์เป็นส่วนหนึ่งของสัญญาซื้อขายส่วนต่าง (CFD) ซึ่งนักลงทุนจะทำการซื้อขายตราสารทางการเงินโดยไม่ได้เป็นเจ้าของตัวสินทรัพย์อ้างอิง นั่นหมายความว่าคุณไม่ได้ซื้อตัวสินทรัพย์จริงแต่ะคุณเก็งกำไรกับตลาดการเงิน สินทรัพย์ประเภทนี้ประกอบไปด้วยฟิวเจอร์ส ออปชัน และสัญญาล่วงหน้า

ตราสารเหล่านี้มีไว้เพื่ออะไร

ในตลาดการเงินมีตราสารหลากหลายแบบที่ถูกออกแบบมาให้ตรงกับวัตถุประสงค์และเป้าหมายในการลงทุนของนักลงทุนแต่ละคน ตราสารแต่ละแบบมีทั้งข้อดีและข้อเสีย และในตลาดแต่ละแห่ง โดยมีความเสี่ยงหรือให้ผลตอบแทนระดับหนึ่ง

แบบไหนเหมาะกับนักลงทุนบ้าง

คุณสามารถดูได้จากปัจจัยเหล่านี้:

- สภาพคล่อง หมายถึง การแปลงสินทรัพย์เป็นเงินสดโดยไม่ขาดทุนเยอะ ขึ้นอยู่กับตลาดที่สินทรัพย์ประเภทนั้นเทรดอยู่ เราสามารถทราบถึงระดับสภาพคล่องได้

- ความมั่นใจ คือการทราบว่าเชื่อมั่นว่านักลงทุนจะได้รับเงินหรือผลกำไรกลับมาภายในช่วงเวลาที่กำหนด

- ประสิทธิภาพ คือการรู้จักตลาดและอุปสงค์ของสินทรัพย์

วิธีการสร้างพอร์ตลงทุน

หากคุณเป็นนักลงทุนหรือผู้ออมเงิน คุณจะต้องทราบวิธีการสร้างพอร์ตการลงทุน อันดับแรก คือสินทรัพย์ทางการเงินจากตลาดต่าง ๆ

เทรดเดอร์จำนวนมากตัดสินใจที่จะลงทุนในตลาดต่าง ๆ เช่น ฟอเร็กซ์ หรือตลาดหุ้น เพื่อหลีกเลี่ยงผลขาดทุนและความเสี่ยง กล่าวอีกนัยหนึ่งคือ พวกเขาไม่ได้ใส่เงินทั้งหมดไว้ในตราสารตัวเดียวแต่กระจายไปยังตัวเลือกต่าง ๆ เพื่อสร้างสมดุล ดังนั้นคุณจะสร้างพอร์ตการลงทุนได้อย่างไร

การสร้างพอร์ตการลงทุนทีละขั้นตอน

สำหรับการสร้างพอร์ตสินทรัพย์ โปรดปฏิบัติตาม 5 ขั้นตอนเหล่านี้:

ขั้นตอนที่ 1 โปรไฟล์ความเสี่ยง นักลงทุนจะต้องทราบว่าต้องการลงทุนในสินทรัพย์ใดและสามารถรับความเสี่ยงได้เท่าใด นอกจากนี้ควรพิจารณาจำนวนเงินที่มีอยู่ด้วยเช่นกัน

หลังจากที่พิจารณาปัจจัยเหล่านี้แล้ว โปรไฟล์ความเสี่ยงยังสามารถถูกแบ่งออกได้เป็นนักลงทุนแบบอนุรักษ์นิยมซึ่งต้องการรับความเสี่ยงที่ต่ำและรักษาเงินต้นเอาไว้ นักลงทุนระดับกลางที่ไม่กลัวความเสี่ยงแต่ต้องการสร้างผลกำไร และนักลงทุนที่รับความผันผวนได้สูงที่ต้องการโมเดลการลงทุนที่เสี่ยงมากที่สุด

ขั้นตอนที่ 2 เป้าหมาย ก่อนที่จะเลือกสินทรัพย์ที่จะลงทุน นักลงทุนจะต้องตั้งเป้าหมายระยะสั้นและระยะกลาง

เมื่อตั้งเป้าหมายแล้ว ให้วางแผนการลงทุนตามเป้าหมายเหล่านี้ เป้าหมายควรจะสร้างรายได้แบบสม่ำเสมอหรือจำนวนเงินที่มากในอนาคต นี่คือส่วนที่การประเมินและการวางแผนเข้ามาเกี่ยวข้อง

ขั้นตอนที่ 3 สินทรัพย์ หลังจากการตั้งเป้าหมายแล้ว ขั้นตอนต่อไปคือการเลือกสินทรัพย์ทางการเงิน เช่น ตราสารตัวหลัก เช่น ตราสารทุน และพันธบัตร หรือตราสารอนุพันธ์ เช่น ฟิวเจอร์ส และสัญญาซื้อขายส่วนต่าง

ขั้นตอนที่ 4 การกระจายความเสี่ยง กลยุทธ์พอร์ตโฟลิโอจะเป็นการกระจายความเสี่ยงการลงทุนในตลาดต่าง ๆ หากเกิดขาลง นักลงทุนจะมีสินทรัพย์ในตลาดการเงินอื่น ๆ เช่นกัน

ขั้นตอนที่ 5 ค่าใช้จ่ายในการลงทุน คุณจะต้องประเมินค่าใช้จ่ายในการลงทุนเพื่อให้มั่นใจเกี่ยวกับสินทรัพย์ที่คุณต้องการเป็นเจ้าของ ค่าใช้จ่ายประกอบไปด้วย ค่าคอมมิชชัน ค่ารักษาบัญชี และค่าธรรมเนียมการโอนเงิน

ตราสารทางการเงินคืออะไร

หากคุณตัดสินใจได้แล้วว่าต้องการเริ่มลงทุน คุณควรทราบว่าตราสารการเงินเป็นสัญญาที่เกิดขึ้นในตลาดเพื่อเป็นเจ้าของสินทรัพย์ ดังนั้นตราสารทางการเงินคืออะไร

เพื่อตอบคำถาม "ตราสารทางการเงินคืออะไร" คุณจะต้องแยกประเภทตราสารหลักและตราสารอนุพันธ์ออกจากกัน

ตราสารตัวหลักเป็นตัวสินทรัพย์จริง ในกรณีนี้คุณจะได้ถือสินทรัพย์ที่คุณลงทุน เช่น หุ้น ในทางกลับกัน อนุพันธ์คือข้อตกลงทางการเงินที่สร้างราคาตามมูลค่าของสินทรัพย์ที่อ้างอิง ซึ่งจริง ๆ แล้วตราสารเหล่านี้ไม่ได้มีค่าในตัวเองแต่มีการอ้างอิงจากราคาสินทรัพย์อื่น เช่น ฟิวเจอร์ส หรือ CFDs

ตราสารทางการเงินหลัก

- บริษัทจะออกหุ้นเพื่อดึงดูดเม็ดเงินลงทุน และนักลงทุนหรือผู้ที่ต้องการออมเงินจะซื้อหุ้นเพื่อรับผลตอบแทนทางการเงิน ผู้ซื้อจะได้รับเงินปันผลจากหุ้นจนกว่าจะขายหุ้นออกไป Exchange Traded Funds, หรือ ETFs เป็นตราสารทางการเงินอีกรูปแบบหนึ่ง

- มีหน้าที่เป็นเหมือนสินเชื่อ นักลงทุนซื้อพันธบัตรจากบริษัทและบริษัทจะจ่ายเงินคืนในวันที่ตกลงกันพร้อมกับดอกเบี้ย

- ตราสารหนี้ระยะสั้น ตราสารชนิดนี้มีลักษณะคล้ายพันธบัตรแต่มีอายุที่น้อยกว่าหนึ่งปี ตัวอย่างเช่น บัตรเงินฝาก สัญญาซื้อคืน ตั๋วแลกเงินที่รับรองโดยธนาคาร และตั๋วเงินคลัง

ตราสารอนุพันธ์

- นี่คือสัญญาระหว่างสองฝ่ายในการแลกเปลี่ยนเงินสดหรือทรัพย์สินอื่นตามวันที่ตกลงกันในอนาคต

- ตราสารเหล่านี้จะให้สิทธิ์นักลงทุนในการซื้อหรือขายหลักทรัพย์อ้างอิงในราคาที่กำหนด

- สัญญาซื้อขายส่วนต่าง (CFD) ด้วยสินทรัพย์ประเภทนี้ คุณไม่ได้ซื้อตัวสินทรัพย์แต่เป็นการซื้อสินทรัพย์ที่อ้างอิงกับ CFD CFDs มีวันหมดอายุเช่นกัน

ส่วนประกอบของพอร์ตการลงทุนมีลักษณะเช่นใด

เพื่อดูว่าส่วนประกอบของพอร์ตการลงทุนมีลักษณะเช่นใด ถือเป็นสิ่งสำคัญที่จะต้องทราบว่าพอร์ตการลงทุนเป็นหนึ่งในกลยุทธ์ที่มีการใช้งานอย่างกว้างขวางโดยนักลงทุนทั่วโลก เหตุผลสำคัญคือความสามารถในการกระจายความเสี่ยงและผลตอบแทน

พอร์ตการลงทุนเป็นชุดของตราสารทางการเงิน (หุ้น สกุลเงิน และพันธบัตร) ที่นักลงทุนหรือผู้ที่ต้องการออมเงินเป็นผู้ซื้อ ส่วนประกอบของพอร์ตการลงทุนมีลักษณะเช่นใดและคุณควรเริ่มต้นจากที่ใดถ้าหากคุณเป็นผู้เริ่มต้นใหม่

ขั้นตอนแรก

อันดับแรกคุณควรทราบว่าเมื่อใดก็ตามที่มีการสร้างพอร์ตการลงทุน สินทรัพย์ที่คุณลงทุนมีความเกี่ยวข้องกันในระดับหนึ่ง

สิ่งที่สอง คุณสามารถเลือกสร้างพอร์ตการลงทุนตามประเภทของตราสารทางการเงินหรือเป้าหมายการลงทุนของคุณ หุ้น พันธบัตร หรือสินทรัพย์อื่น ๆ เช่น สินค้าโภคภัณฑ์ ควรถูกรวมไว้ในพอร์ตสินทรัพย์

- อ้างอิงตามสินทรัพย์ พอร์ตเริ่มต้นด้วยตราสารทุน นี่คือสินทรัพย์ที่ออกโดยบริษัทที่ถูกลิสต์อยู่ในตลาดหลักทรัพย์ และนักลงทุนจะซื้อสินทรัพย์นี้ตามราคาที่กำหนดไว้

ในทางกลับกัน พันธบัตรเป็นตราสารหนี้ที่ถูกออกโดยบริษัทและเทรดเดอร์ซื้อตราสารหนี้เหมือนกับเป็นการให้สินเชื่อ โดยที่ตราสารหนี้จะสร้างผลกำไรจากดอกเบี้ยที่เกิดขึ้น

- อ้างอิงตามกลยุทธ์ หากนักลงทุนสร้างพอร์ตตามกลยุทธ์หรือเป้าหมาย เราจะสามารถแบ่งพอร์ตออกเป็นพอร์ตรายได้และพอร์ตคุณค่า

พอร์ตรายได้มีเป้าหมายในการสร้างรายได้อย่างสม่ำเสมอแทนที่จะไปโฟกัสที่การเก็งกำไรกับผลกำไรที่เพิ่มขึ้นในอนาคต พอร์ตคุณค่า คือเมื่อเทรดเดอร์เลือกตราสารของบริษัทที่มีศักยภาพทางเศรษฐกิจ

มีไว้เพื่ออะไร

พอร์ตสินทรัพย์ทำหน้าที่กระจายรายได้ พอร์ตดังล่าว คือกลยุทธ์ทางการเงินในการขยายตลาดลงทุนเพื่อรักษาผลขาดทุนให้ต่ำและสร้างผลกำไร

จุดมุ่งเน้น คือการเพิ่มประสิทธิภาพให้กับเงินลงทุนและผลกำไรโดยไม่ได้พนันทุกสิ่งไปที่สินทรัพย์ตัวเดียว

คุณลักษณะของพอร์ตการลงทุน

ที่ Libertex เราทราบว่ากลยุทธ์ตลาดการเงินชนิดหนึ่งคือการสร้างพอร์ตที่ตรงกับโปรไฟล์และเป้าหมายของนักลงทุน เพื่อช่วยคุณสร้างพอร์ต นี่คือคุณลักษณะของพอร์ตการลงทุน

พอร์ตการลงทุนชนิดนี้ประกอบไปด้วยตราสารชนิดต่าง ๆ เช่น ตราสารทุน พันธบัตร สกุลเงิน และอนุพันธ์ อ่านต่อไปเพื่อดูคุณลักษณะของพอร์ตการลงทุน

คุณสมบัติหลัก

- ความสมดุล คุณสมบัติอย่างหนึ่งของพอร์ตโฟลิโอคือการหาสมดุลของสินทรัพย์ที่เลือกเข้ามาในพอร์ต

สินทรัพย์เหล่านี้ควรถูกเลือกตามความเสี่ยงที่รับได้ของนักลงทุน จำนวนเงินลงทุน ขนาดผลตอบแทน และตลาดที่ต้องการซื้อขาย

- ผลตอบแทน เป็นสิ่งสำคัญที่จะต้องเลือกตราสารทางการเงินตามผลตอบแทนที่สามารถสร้างได้ ตราสารสามารถเป็นตราสารหนี้ที่มีผลตอบแทนต่ำแต่มีผลตอบแทนที่แน่นอนหรือตรสารทุนก็ได้

สถานการณ์นี้เกี่ยวข้องกับเป้าหมายของนักลงทุนเนื่องจากนักลงทุนจะซื้อสินทรัพย์ที่สร้างผลตอบแทนได้อย่างสม่ำเสมอหรือมีความเสี่ยงที่สูงกว่า

- การรักษาความปลอดภัย พอร์ตสร้างโอกาสที่มากยิ่งขึ้นสำหรับการที่นักลงทุนจะได้กำไร ยกตัวอย่างเช่น การซื้อตราสารหนี้ เป็นต้น

- การกระจายความเสี่ยง กระบวนการนี้ช่วยให้นักลงทุนสามารถลดโอกาสในการเกิดผลขาดทุน

ตัวอย่าง เมื่อราคาหุ้นปรับตัวลง เจ้าของพอร์ตโฟลิโออาจสามารถรับผลขาดทุนได้ด้วยตราสารทางการเงินตัวอื่นที่ปรับตัวขึ้นมา

คำแนะนำ

หากคุณคิดที่จะสร้างพอร์ตการลงทุนแล้ว คุณควรวางแผนเป้าหมายระยะสั้น กลาง ยาว

ถือเป็นสิ่งสำคัญที่จะต้องเลือกตลาดที่คุณต้องการลงทุน กำหนดโปรไฟล์การลงทุน และพิจารณาความเสี่ยงที่คุณสามารถรับได้

ความเสี่ยงของพอร์ตคืออะไร

มีนักลงทุนและเทรดเดอร์จำนวนมากยิ่งขึ้นที่ต้องการเลือกสร้างพอร์ตของสินทรัพย์เพื่อกระจายผลตอบแทนและรับมือกับผลขาดทุนที่อาจเกิดขึ้น อย่างไรก็ตามมักมีความเสี่ยงบางอย่างมาเกี่ยวข้องเสมอ แล้วความเสี่ยงของพอร์ตการลงทุนคืออะไร

เพื่อที่จะตอบคำถาม "ความเสี่ยงของพอร์ตการลงทุนคืออะไร" ถือเป็นเรื่องจำเป็นที่จะต้องพูดถึงเป้าหมายและผลลัพธ์ที่คาดหวังของนักลงทุน ก่อนที่จะสร้างพอร์ต นักลงทุนจะต้องกำหนดโปรไฟล์และระดับความเสี่ยงที่ยอมรับได้ หลังจากนั้นจะต้องตั้งเป้าหมายการลงทุนของตัวเอง

ความเสี่ยงคืออะไร

ความเสี่ยงส่วนใหญ่ของพอร์ตมาจากความล้มเหลวหรือการไร้ความสามารถในการไปให้ถึงเป้าหมายที่ตั้งไว้ โดยส่วนใหญ่ความเสี่ยงไม่ได้เกี่ยวข้องกับนักลงทุนแต่จะเกี่ยวข้องกับตลาดที่กำลังลงทุนอยู่ นี่คือประเภทของความเสี่ยงรูปแบบต่าง ๆ:

- การเปลี่ยนแปลงในตลาดการเงินอาจส่งผลต่อพอร์ตการลงทุน

ตัวอย่าง ราคาของสินทรัพย์บางตัว เช่น ตราสารทุนหรือคริปโตเคอร์เรนซี จะขึ้นอยู่กับอุปสงค์และอุปทาน ดังนั้นมูลค่าอาจปรับลงและส่งผลเชิงลบต่อพอร์ตได้ นอกจากนี้อัตราดอกเบี้ยและอัตราแลกเปลี่ยนก็สามารถส่งผลได้เช่นกัน

- สภาพคล่อง การขาดสภาพคล่องจะเกิดขึ้นเมื่อนักลงทุนต้องการขายตราสารทางการเงินแต่ะไม่สามารถหาผู้ซื้อที่ราคาที่ทำให้ได้กำไรได้ คุณอาจขาดสภาพคล่องจากการขายสินทรัพย์ที่ราคาที่ต่ำลงกว่าที่คุณต้องการ

- ความเสี่ยงนี้ส่งผลต่อประเทศที่เศรษฐกิจมีค่าเงินเฟ้อในระดับสูงมาก

เมื่อเงินเฟ้ออยู่ในระดับสูง ราคาของสินค้าจะมีมูลค่าลดลงเนื่องจากสกุลเงินท้องถิ่นมีมูลค่าที่ลดลง และการลงทุนจะมีมูลค่าที่ลดต่ำลง ความเสี่ยงประเภทนี้จะส่งผลต่อพันธบัตรและธุรกรรมที่เป็นเงินสด

- การเน้นมากเกินไป ความเสี่ยงนี้เกิดขึ้นเมื่อนักลงทุนตัดสินใจที่จะลงทุนเงินทั้งหมดที่มีอยู่กับสินทรัพย์ทางการเงินประเภทเดียวกันแทนที่จะกระจายความเสี่ยงไปยังตราสารประเภทอื่น

- ความเสี่ยงนี้เกิดขึ้นเมื่อบริษัทหรือรัฐบาลที่ออกพันธบัตรไม่สามารถจ่ายเงินตามที่ตกลงไว้กับนักลงทุนในวันที่กำหนดได้

ความเสี่ยงของพอร์ตคืออะไร

หากคุณต้องการสร้างพอร์ตของสินทรัพย์ คุณควรทราบว่ามีความเสี่ยงของพอร์ตด้วยเช่นกัน นักลงทุนที่เลือกตราสารทางการเงินในตลาดที่แตกต่างกันมีความต้องการสร้างผลตอบแทนที่มีประสิทธิผลที่สุดบนความเสี่ยงที่ต่ำที่สุดเท่าที่เป็นไปได้ แต่ความเสี่ยงของพอร์ตคืออะไร

การทราบถึงความเสี่ยงโดยรวมของพอร์ตสินทรัพย์เป็นการตอบคำถาม "ความเสี่ยงของพอร์ตคืออะไร" เนื่องจากนักลงทุนไม่ได้รับความเสี่ยงของตราสารแต่ละตัวแต่เป็นการรับความเสี่ยงโดยรวม

กล่าวโดยย่อคือ ความเสี่ยงของพอร์ตจะขึ้นอยู่กับความผันผวนและการเปลี่ยนแปลงของผลตอบแทนสำหรับสินทรัพย์ทางการเงินที่เลือก เนื่องจากระดับความเสี่ยงของสินทรัพย์แต่ละตัวจะเกี่ยวข้องกับการลงทุนอื่น ๆ โดยตรง ความเสี่ยงของพอร์ตคือความเสี่ยงโดยรวมของสินทรัพย์ทั้งหมด ไม่ใช่ความเสี่ยงของสินทรัพย์แต่ละตัว

ความสัมพันธ์ระหว่างความเสี่ยงของพอร์ตกับเป้าหมาย

นักลงทุนสร้างพอร์ตหุ้นเพื่อเพิ่มผลกำไรให้สูงสุดและหลีกเลี่ยงผลขาดทุน โดยเลือกที่จะลงทุนในตราสารหนี้เพื่อสร้างกระแสเงินสดอย่างสม่ำเสมอและตราสารทุนตัวอื่น ๆ

แต่การลงทุนใด ๆ ย่อมมาพร้อมกับความเสี่ยงเสมอ ความเสี่ยงแต่ละอย่างเกิดขึ้นตามตลาด สภาพคล่อง และเศรษฐกิจของประเทศ ในทางกลับกันความเสี่ยงของพอร์ตคือผลรวมของความเสี่ยงแต่ละอย่างเหล่านี้

ก่อนที่จะสร้างพอร์ต นักลงทุนควรวิเคราะห์โปรไฟล์และเป้าหมายของตัวเองก่อน เลือกตราสารที่เกี่ยวข้องกับแผนของคุณ นี่คือจุดที่ความเสี่ยงเริ่มเข้ามาตามเป้าหมายหลักที่กำหนดไว้

ตัวอย่างเช่น การปรับตัวลงของราคาหุ้นอาจนำมาซึ่งความเสี่ยงสำหรับนักลงทุนที่ลงทุนกับบริษัทแห่งนั้น อัตราแลกเปลี่ยนที่ลดลงหรือการเพิ่มขึ้นของอัตราเงินเฟ้อในประเทศที่ส่งผลต่อพันธบัตรก็ส่งผลเช่นเดียวกัน หากสถานการณ์เหล่านี้เกิดขึ้นพร้อม ๆ กัน ความเสี่ยงของพอร์ตจะสูงยิ่งขึ้น

วัตถุประสงค์ของพอร์ตการลงทุนคืออะไร

วัตถุประสงค์ของพอร์ตการลงทุนคืออะไร นี่คือหนึ่งในคำถามที่พบบ่อยสำหรับผู้ที่กำลังต้องการสร้างพอร์ตเป็นครั้งแรก ในโลกการเงิน นักลงทุนต้องการเพิ่มผลกำไรและลดความเสี่ยงที่เกี่ยวข้องไปพร้อมกัน

เราจึงจำเป็นต้องรู้คำตอบของคำถาม "วัตถุประสงค์ของพอร์ตการลงทุนคืออะไร" ก่อนที่คุณจะเริ่มสร้างพอร์ต เป้าหมายคือการกระจายผลตอบแทน หรือการลงทุนในตราสารทางการเงินประเภทต่าง ๆ เช่น พันธบัตร สกุลเงิน หรือหุ้น เพื่อเพิ่มผลตอบแทนและลดความเสี่ยง

วัตถุประสงค์ของพอร์ต

วัตถุประสงค์หลักของการสร้างพอร์ตคือเพื่อกระจายการลงทุนเพื่อเพิ่มผลตอบแทนให้ได้มากที่สุด ด้วยการทำเช่นนี้ เงินทั้งหมดจะไม่ถูกนำไปใส่ไว้ในตราสารการเงินเพียงตัวเดียวเนื่องจากสินทรัพย์แต่ละตัวสามารถเกิดวิกฤตและทำให้เกิดผลขาดทุนขนาดใหญ่ได้ เราจึงจำเป็นต้องกระจายการลงทุนไปยังตลาดต่าง ๆ เพื่อสร้างสมดุล

วัตถุประสงค์ที่สองเชื่อมโยงกับผลตอบแทนของการลงทุน วัตถุประสงค์ที่สองเชื่อมโยงกับผลตอบแทนของการลงทุน เมื่อเปรียบเทียบกับตลาดที่มีความผันผวนมากกว่า ตราสารหนี้จะให้ผลตอบแทนที่ต่ำกว่าแต่ปลอดภัยกว่า

วัตถุประสงค์ที่สามจะเกี่ยวข้องกับวัตถุประสงค์ก่อนหน้านี้ซึ่งก็คือ ความปลอดภัยและความมั่นใจ การลงทุนในตลาดที่แตกต่างกันจะทำให้ความเป็นไปได้ที่จะได้ผลตอบแทนเป็นบวกและเกิดผลขาดทุนที่น้อยกว่าในบางตลาดสูงขึ้น

ตามที่กล่าวไว้ ความเสี่ยงของพอร์ตมีอยู่เสมอและควรมีการพิจารณาอย่างถี่ถ้วนก่อนทำการซื้อขายใด ๆ กล่าวโดยทั่วไปคือ การลงทุนมีความเสี่ยงและค่าใช้จ่ายเริ่มต้นเป็นของตัวเองซึ่งนักลงทุนจะต้องเตรียมตัวให้พร้อม

เทรดหุ้นแบบไร้ค่าคอมมิชชัน

บนอุปกรณ์พกพาของคุณ

เพื่อดาวน์โหลดแอป

Libertex Portfolio เป็นผลิตภัณฑ์ตัวใหม่ที่ให้คุณสามารถเทรดเศษส่วนของหุ้น/ETF ได้ การลงทุนใน Libertex Portfolio จะให้คุณสามารถซื้อขายสัญญาที่เกี่ยวข้องกับการเปลี่ยนแปลงของราคาหุ้นบางส่วนและการจ่ายเงินปันผล ผลิตภัณฑ์ตัวนี้ไม่มีการซื้อขายอยู่บนตลาดหุ้นหรือกระดานซื้อขายอื่นแต่สามารถขายกลับคืนมาที่ Libertex ได้ตลอดเวลาตามข้อตกลงที่กำหนดไว้ในข้อตกลงลูกค้าทั่วไป คุณสามารถดูรายละเอียดเพิ่มเติมเกี่ยวกับผลิตภัณฑ์ตัวนี้ ผู้ออกผลิตภัณฑ์ และความเสี่ยงที่เกี่ยวข้องไ ด้ที่นี่.